存款保障是交易所、監管者和儲戶必須面對的問題。

該文首發在聚焦于開放金融的英文付費電子雜志「Bankless」。Bankless與鏈聞聯合發布該文章的中文版本,Bankless的訂閱地址為:bankless.substack.com

過去18個月,原來由傳統銀行所提供的一些功能,已在加密行業生根發芽。當這些功能與信任最小化相結合時,人們稱之為去中心化金融(DeFi),其中大部分都發生在以太坊上,當然,也有一些例外。

此前有很多文章詳細介紹過DeFi的要點和潛力,我不再贅述。我想說一個未被探索的話題:在吸儲機構或加密銀行中,信任能否最小化。(我完全明白,在一份名為《Bankless!》的新聞通訊中談論銀行,聽起來相當諷刺!)

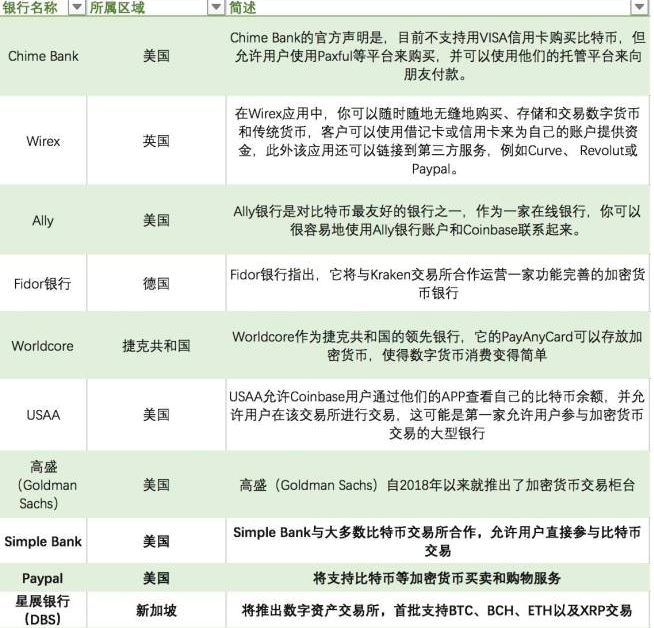

讓我們快速回顧一下商業銀行提供哪些服務,下表按重要性從高到低排列:

· 接受個人存款(通常銀行不會保持全額儲備,只保有相對較少的一部分,并基于儲備發放貸款)。在許多司法管轄區,這些存款獲得政府的保護,但只在一定額度下;

· 根據賬戶類型,為這些存款支付利息;

· 作為信用的一個來源,服務于需要信用卡、小企業貸款、透支和抵押貸款的消費者;

· 作為一個交易界面和代理,服務于想發送電匯、接收支票、支付賬單的用戶;

· 發行借記卡和信用卡;

· 讓消費者能以電子存款換取現鈔,或者通過分行或者通過自動柜員機。這項服務實際上是一種補貼(或者說虧本買賣),因為它通常(但不總是)對帳戶持有人是免費的;

· 為各種物品提供物理存儲空間,比如貴重品(甚至你的私鑰!)。

上述這些服務,現在的加密貨幣交易所并不全都提供,但我還是經常稱它們為「銀行」,因為它們確實覆蓋了吸收存款的用例,而且正涉及越來越多的其他功能。

在此我不再復述 Hasu 曾經寫過的一篇文章,他講了關于交易所(「加密銀行」)提供的各種服務,是對該行業發展方向的一個很好概括。我關心的問題是:如果加密銀行已是既定存在,而且用戶們還會繼續尋求這類機構的服務,那么,有沒有可能將所需的信任最小化呢?與法幣存款相比,加密貨幣存款是否更容易受到這種信任最小化的影響?

用戶為什么會選擇加密銀行?

在我看來,加密行業當前和未來的主要關注點,是如何讓用戶在一系列信任模型下獲得和交易各種金融資產。

比特幣的誕生催生了一種新的所有權模式:一種便攜式數字商品的強大所有權。對每一筆鏈上交易,其結算都是(概率上)最終的。這意味著,交易不會受到和數字傳輸相關的常規問題的影響,此前,這些問題來自付款和最終結算之間的延遲。但是,比特幣和所有后來的加密貨幣引入了一個新問題:要求用戶自行托管 他們的資產。

謹慎存儲信息,這對許多人來說相當困難,于是,加密貨幣的托管人 (custodian) 應運而生。由于人們主要是在交易所獲得加密貨幣,所以許多人也就選擇這些交易所作為托管人。隨著時間的推移,該行業發展出全額儲備銀行,一般稱之為交易所(盡管也存在一些非交易所的專門托管機構)。這些加密銀行已經控制主流加密貨幣供應量的很大一部分,且比例還在不斷上升。隨著押注、借貸和計息工具的興起,許多用戶選擇了通過中心化的托管機構來試水這些新產品。

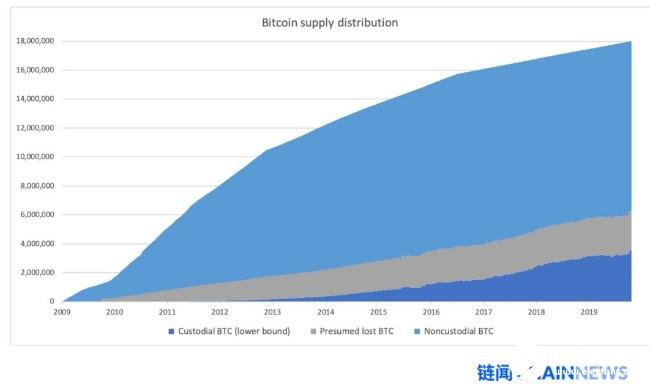

多虧了地址標記和一點偵探性的工作,我們可以估算出比特幣在托管和非托管之間的供應量分布。我的計算也納入了那些長期不活躍的供應量,許多早期幣多半已丟失。

Coin Metrics 估算的已丟失的 BTC,已托管的 BTC 數據來源見下文,數據最初出現在 Macro.WTF,此處有修正

如上圖所示,被托管的比特幣(圖中深藍色部分)的數字上漲迅速,至少占到已挖出的總供應量的 20%,如果排除假定已丟失的比特幣,這一比例還會更高。

下圖我對各托管機構(交易所)持有的份額做了大致的細分(請注意,其中一些是粗略估算):

數據來源:Coin Metrics、Grayscale、XBT 供應商、Meltem Demirors/Coinshares、日本虛擬貨幣交易所協會

需要承認,上圖的歷史估計值包含了一些推論,因為我沒有像 Mt. Gox 這類交易所的高質量數據,也沒有 Coinbase、Xapo 等交易所的歷史數據。日本的交易所特別好,他們實現了自我監管,并真實披露其持幣情況。

我承認,這只是對被托管的比特幣的一個下限估計,還有許多較小的交易所沒有被計算在內。但我相信大體情況就是這樣。而趨勢相當驚人:被托管的比特幣的增長速度遠遠快于比特幣的供應速度。誰知道被托管的部分最終會達到多大份額呢?

借助 Coin Metrics 獲得的數據,我能夠對以太坊進行類似的分析。

「來自創世區塊的惰性幣」(Inert from genesis)部分,指的是在眾籌階段分配的、無論出于何種原因從未離開過創世區塊的 ETH。這部分在供應量中所占比例之大,令人吃驚。你也可以看到,盡管 DeFi 的規模仍相對較小,但卻開始占據越來越大的份額。此外,我們還可以看到在交易所托管的 ETH 情況,盡管這個估算只是一個下限(lower bound)。

以下是按交易所分列的數據:

我們要再次感謝日本交易所 SRO 提供的信息披露,這帶來很大的便利。除此之外,所有余額都是通過鏈上估算發現的。

與上面比特幣各交易所占比圖表不同,我對 ETH 的整個歷史情況信心更足,這得益于鏈上方法(盡管我還是得依賴 GBTC 的公開披露和其他比特幣相關的公開信息)。當然,還有許多較小的交易所沒有納入其中,所以我們只看了部分樣本。我們也遺漏了 Coinbase 的數據(它故意隱藏了自己的余額)。我認為 Coinbase 有幾百萬個 ETH 的存款。(鏈聞注:GBTC,即 Grayscale Bitcoin Trust,它是與比特幣 ETF 最接近的投資工具,使投資者能夠投資比特幣,而無需擔心存儲或保管的問題。)

比特幣和以太坊的總供應量有 20-25% 的比例以托管的方式持有,這一點可能會讓你鼓舞或者沮喪,這取決于你的視角。在一次隨機調查中,我詢問的大多數人其實都預測說,這兩個區塊鏈總供應量的很大一部分都被托管了。在我看來,無論是比特幣還是以太坊,對托管敞口的需求都是穩定且不斷增長的。一旦這一比例接近某個閾值,是否會傷害兩個系統?這是一個很有意思的問題,但超出了本文的討論范圍。

傳統銀行和與其外表相似的交易所,到底又有什么區別呢?下面讓我們簡單回顧一下商業銀行的本質。

今天的商業銀行業

商業銀行是一種有趣的機構,出于政治原因,它們不允許徹底倒閉。社會信任銀行,讓其持有家庭和個人存款,即便銀行從事本質上有風險的行為(發放貸款),銀行徹底倒閉的后果對社會來說是難以接受的(所有人的存款都沒了)。因此,政府其實保證了存款的安全。

在美國,聯邦存款保險公司 (FDIC) 保證,如果其某個成員銀行破產,每位儲戶仍可申領自己的存款,但上限為 25 萬美元。過去銀行是允許倒閉的,用戶存款也就一無所獲。但銀行倒閉往往具有傳染性:儲戶們會立即恐慌,一窩蜂想要提取自己的資產。這在美國曾經發生過,這也是為什么美國聯邦存款保險公司在 1933 年成立,商業銀行也從此開始受到聯邦監管。

因此,如今在商業銀行,你既有不受保護的利益相關者(銀行股東和債權人),也有明確受保護的利益相關者(儲戶)。如果銀行倒閉,投資者會掃除出局,但儲戶會(在一定額度內)得到保護。

在加密領域,這個已建立的模式并沒有被完全復制。從全球來看,交易所并未被視作銀行或吸收存款的機構而接受監管;實際上在美國,最近這段時間根本就沒有頒發新的銀行牌照。而且大部分交易所也不希望被當作銀行來監管。許多人只是選擇了打補丁的方式:一個州一個洲的申請貨幣轉移許可證,在某些情況下注冊為紐約有限目的信托公司 (New York limited purpose trust company),或尋求獲得紐約比特許可證(BitLicense)。許多非美國的交易所甚至根本不受監管。這樣做的后果是,一旦出現問題,交易所的儲戶很難確切知道自己的處境。Gox 和 Quadriga 的債權人在這方面得到過很好的教訓。

業內普遍認為,如果你自己不持有私鑰,那么你就并不擁有自己的幣。我支持這一觀點,而且我覺得當用戶是他們的幣的唯一主人時,加密貨幣才能最好的發揮作用。如果一切都以托管方式告終,那么托管機構就可以主張對所有交易的控制權,并讓整個系統再次進入許可模式,這會削弱我們所珍視的抗審查能力。

然而,我也認識到這樣一個事實:某些人總是傾向于將他們的加密貨幣存放在某個第三方。保管私鑰在技術上很麻煩,也會使持有者面臨勒索或偷盜風險。雖然我不認可將加密貨幣存入某個托管機構,但我承認,這是一種非常受歡迎的方式,尤其是當交易所推出各種質押獎勵、借記卡功能、利息支付和其他輔助服務。

加密存款在交易所有保障嗎?如果有,如何保障?

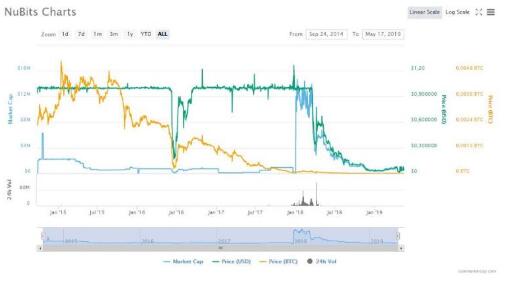

加密行業有一個觀點:如果一個機構不能被「機械化」,那么毫無希望的,也就不能向用戶提供保障。但我覺得,或許更值得采取一種中間立場。儲戶對加密銀行的信任,有可能降低嗎?一個關鍵領域是存款保證。由于交易所扮演著托管人的角色,在某些情況下甚至擴展到其他銀行業服務,但它們又不被當作銀行受到監管,那么,在破產或資不抵債的情況下,用戶存款該如何處置呢?

顯然,對待儲戶的方式會依各機構所在的監管地區的法律而有所不同。讓我們從部分或完全受監管的加密交易所開始。我不是這方面的專家,所以咨詢了一些對吸儲加密機構的合規部門有著直接的第一手經驗的人士。

在美國,關于交易所的監管沒什么統一的聯邦標準。大多數交易所必須注冊為 FinCEN 下的貨幣服務業務 (MSB)。要求交易所做的,其實就是制定一個「反洗錢」計劃、報告大額現金交易、報告可疑活動,并盡力遵守《銀行保密法》。MSB 許可證其實并沒有覆蓋交易所在吸收存款方面的行為。

交易所也傾向于一個州一個州的登記為貨幣轉移者(money transmitters)。各州的要求各不相同,但通常都需要向州審計機構證明,你有足夠的準備金可被視為有償付能力。經多方咨詢,人們的共識似乎是,各州的監管機構對加密貨幣并不是特別在行(個別州除外),因此 MTL 許可制度并沒有對交易所的不當行為形成特別有力的約束。

一個更強的監管框架是紐約有限目的信托許可證,有一些交易所和中介,如 Gemini、Paxos 和 ItBit,選擇了獲得這種許可證。信托許可證并不要求這些實體得到聯邦存款保險公司(FDIC)的保險,但它允許這些機構以客戶的名義在獲得 FDIC 保險的銀行持有美元存款。這意味著,為換取 Paxos、Gemini Dollar 和幣安美元(Binance Dollar,由 Paxos 管理)之類穩定幣而支付的存款,獲得了 FDIC 的保險。

還有一個問題我不知道答案。假設某個加密交易所被黑客攻擊,最后資不抵債,或者說儲戶的所有 BTC 和 ETH 只剩下一小部分。在黑客入侵之前,假設這家交易所發行了一大筆債券。在正常的資本結構中,債權人被認為擁有「優先」級——也就是說,在清算中他們獲得對公司資產的第一索取權,然后才輪到其他利益相關人。在破產程序中會發生什么?債權人會先得到償付,而儲戶什么都沒有嗎?

拋開這種極端情況,一定程度上你應該相信,監管者傾向于交易所做到全額儲備,尤其是當交易所要服從更繁復的州制度或要獲得紐約信托許可證時。在這次調查中我發現,要獲得如下信息非常困難:哪些交易所為誰進行了何種審計;交易所是否有結構上的限制,不能將客戶資金和營運資金混在一起;以及在清算過程中儲戶所處的位置。受監管的交易所其實可以在這些前沿領域做更多的工作,讓用戶在這些問題上獲得保障。

對于未監管的交易所來說,保障甚至更弱。當保險公司或投資者要求審計時,未受監管的交易所從定義上并無壓力需要向第三方證明自己的償付能力,或需要將存款和營運資金分開。事實上,這些年來我們看到這樣的交易所很多都出現亂七八糟的行為。正是在這種背景下,我相信,儲備證明 (Proofs of Reserve) 尤為重要。這不是什么完美方案,但在缺乏監管機構看管交易所的情況下,向儲戶證明存款已被全額儲備是次優選擇。比這更重要的是,定期證明儲備情況的過程將構成良好的內務管理,并能在問題變得致命之前,更早的提醒儲戶注意。

在進行這項調查時,我驚訝地發現,我對加密交易所如何看待儲備知之甚少。這不是我個人關心的問題,因為我向來不使用第三方機構托管我的加密貨幣。但這是業界的關切所在,而我很少看到相關討論。我詢問了幾位專業人士,美國有哪項監管規定涵蓋了對加密交易所的儲備或審計要求,以及儲戶在清算中有沒有優先權,結果我越問越暈。

關于信任最小化,我們有過很多討論,通常話題的背景是加密貨幣的協議。但在吸儲機構這一背景中,信任最小化到底意味著什么?銀行監管的存在是為了保障普通法幣儲戶的賬戶安全。但是,由于沒有聯邦的標準,大多數交易所也并不尋求像銀行那樣被監管(事實上,那些走監管道路的交易所,其實是為了尋求更寬松的監管)。在許多情況下,我們只得到一個隱含的承諾,即用戶存款被區隔對待,并保留了全額儲備。

但是,交易所并不能完全控制這一切,尤其涉及加密貨幣時。在某些情況下,鏈上發生的某些事件會以某種方式影響儲備的質量。2017 年,Coinbase 對 UTXO 集管理不善,這意味著他們有很多「被擱置」的 UTXO,這些 UTXO 若要花費,費用將超過它們的價值。這是否意味著它們在技術上資不抵債?也有一些漏洞或硬分叉以某種方式更改了財產的注冊關系。如果一家主流交易所正在質押某代幣,遭到懲罰而幣被罰沒,那會發生什么?

這些都是交易所、監管者和儲戶必須面對的問題。在我寫這篇文章,并與那些更深入研究這些問題的從業者交談后,我被加密領域固有的一個奇怪悖論所震撼:在考慮開放協議時,我們(正確地)將信任最小化放在首位,而一旦資產變成托管形態,我們就會漠視這個問題,并假定資金的風險相當高(而且首先歸咎于用戶,認為他們不該信任交易所)。

當然,各交易所是不同質的,他們遵循多樣的安全和監管慣例。一定有灰色地帶,若要最小化我們對加密銀行的信任要求,也會有辦法。當然,要 Kraken 這樣的交易所提供一個儲備證明,要比簡單地在鏈上查看 Maker 的 CDP (抵押債倉)麻煩得多(也不那么可靠),但我認為,我們仍應努力讓交易所負起責任,更好地了解儲戶的處境。在一個充滿矛盾的行業,這無疑是最有啟示意義的。

責任編輯;zl

電子發燒友App

電子發燒友App

評論