元年,用來指某個事物或事件開始發生的時間。如果說 2016 年(晉華集成、合肥長鑫和長江存儲,中國大陸三大存儲器公司相繼成立)是中國大陸存儲器產業發展的元年。

那 2019 年隨著本土存儲企業在 3D NAND Flash、DRAM 等部分的相繼投產,可謂是中國大陸公司全面進軍存儲器市場的元年。

回想 2019 年半導體行業關鍵詞,“存儲”一定是其中繞不開的選項。

存儲器依照特點不同可分為眾多類別,其中半導體存儲器采用電能存儲,是目前應用最多的存儲器類別。依照斷電后是否還能保留數據,可分為“易失性(VM):RAM、T-RAM ” 與 “非易失性(NVM):ROM、NVRAM ” 存儲兩大類。

國際存儲大廠何時唱罷?

長遠看,全球存儲器呈現高增長特性,存儲芯片作為半導體產品,占比集成電路產值近 30%,受摩爾定律的支配,整體行業技術發展極快。隨著 5G、物聯網(IoT)、邊緣計算、人工智能等技術的發展,推動了數據的爆發式的增長。根據 IDC 預測,到 2025 年,全球物聯網設備數將達到 416 億臺,而整個智能聯網設備的數量將會達到 1500 億臺,而數量如此龐大的設備接入網絡,無疑將產生海量的數據。

在技術進步推動下,存儲器下游產品容量需求提升迅速以及新興應用市場不斷被開辟,將直接推動以 DRAM 和 NAND Flash 為代表的存儲芯片產業快速的發展。

存儲器行業又具有周期波動特性,從歷史表現上看,存儲器行業總是處于交替出現的漲跌循環之中,暴漲暴跌的情況可謂常態。就目前產業現狀而言,全球內存產業產出量年增長率為 12%,是近十年來最低水平,處于行業周期下行階段。內存市場供大于求,內存價格歷經了長達一年半的下跌,導致各內存大廠對于資本支出保守和工藝轉進趨緩,想借由產出的控制,以期明年市場從現在的供過于求往供需平衡邁進。

·DRAM 市場

縱觀 DRAM 近幾十年的發展史可以發現,全球 DRAM 產業經歷過兩次轉移,第一次是上世紀 80 年代的美日間轉移,第二次是 90 年代日韓間轉移。伴隨產業轉移,市場多次兼并重組,企業數從 90 年代的十幾家銳減至 5 家左右,隨后奇夢達和爾必達破產被并購,DRAM 行業進入三寡頭壟斷格局。

三星電子依托韓國政府背后的支持,在行業低谷期多次利用“反周期”定律,加劇行業虧損,迫使同行業企業破產,最終牢牢占據行業頭把交椅。據 TrendForce 的統計顯示,三星市場占有率達到 43.9%、SK 海力士排名第二為 29.5%、美光位列第三,市場占有率為 23.5%,三者合計市占率超過 96%。

三寡頭 DRAM 概況:

三星:DRAM 產品有 4 個廠,自 2016 年 10 月全數轉為 12 寸產線,2017 年產能月產 39.5 萬片。今年三星有意擴產在平澤廠 2 樓 DRAM 產能,包括西翼樓 2 樓擴充每月 2 萬片 1x 納米產能,在東翼樓 2 樓每月擴充 6.5 萬片 1y 納米產能,目前已于上半年完成第一階段每月增產 3.5 萬片,但因為 1y 納米的微縮難度比預期高,無法有效降低單位生產成本,所以 Q3 擴增 3 萬片月產能計劃已暫緩,后續再視情況啟動。

SK 海力士:源于韓國現代科技,世界第二大 DRAM 制造商。公司目前在韓國有 1 條 8 英寸晶圓生產線和 2 條 12 英寸生產線,在美國俄勒岡州有一條 8 英寸生產線,在中國無錫有一條 12 英寸生產線,在***也有產線,并和***茂德有長期合作,同時在歐洲有研發中心。SK 海力士于 2015 年建成 M14 新制造中心,M15 正在韓國清州建設中,目前 M16 計劃在京畿道利川市的總部建造。SK 海力士整體月產能約 300-305 千片。

美光:半導體制造廠分布在美國,中國,日本等全球各地。近年來美光通過并購爾必達、瑞晶,整合華亞科產能,大幅提升自身產能接近 90%,目前美光 DRAM 產能大約為 34 萬片 / 月,主要分布在 Fab11(華亞科代工)、Fab15(爾必達)、Fab16(瑞晶)和 Fab6,除 Fab16 還有 1~2 萬片的空間外,其余擴產空間不大。

·NAND 市場

根據 TrendForce 的統計顯示,2018 年全球 NAND Flash 前五強分別為:三星(35%)、鎧俠(19.2%)、西部數據(14.9%)、美光科技(12.9%)和 SK 海力士(10.6%),前五大廠商一共拿下了 92.6%的市場,如果再加上第六的英特爾,占比將超過 99%。

在 NAND Flash 市場,三星、SK 海力士均已宣布新一代 128 層 3D TLC NAND 已開始量產或送樣,2020 年西部數據、鎧俠、美光等 128 層 3D NAND 也將面世,英特爾甚至將在 2020 年推出 144 層 QLC NAND,同業者之間的競爭如火如荼。

三星:延續在服務器、移動設備等高容量產品的優勢,隨著 Intel 新平臺以及下半年多款旗艦機陸續推出,三星第三季出貨較第二季成長逾 10%,庫存水位于第三季達到平穩,平均銷售單價跌幅則收斂至 5%以內,營收達到 39.87 億美元,較第二季成長 5.9%。從產能分析,三星仍照原計劃逐季縮減 Line12 的 2D NAND 產品,并在持續轉進新制程的同時,維持相同的 3D NAND 投片規模。在新產能方面,西安二期仍依規劃于 2020 年上半年投產,而平澤二廠預定明年下半年開始營運。

鎧俠:盡管受到廠區跳電事件影響,但受惠于旺季需求拉升以及蘋果新機備貨的需求的帶動下,出貨仍較前一季成長逾 20%,但由于平均銷售單價下跌約 5%,使得整體營收來到 22.27 億美元,季成長 14.3%。從產能方面觀察,跳電廠區雖已恢復全線營運,但已影響其今年產品產出,增長低于其他競爭者。在 2020 年規劃方面,巖手縣 K1 廠已于 10 月竣工,預計最快在 2020 年上半年提供產出,有助于位元產出的市場占比回到之前水平。

西部數據:在旺季需求推動下,西數第三季出貨增約 9%,而平均銷售單價也因鎧俠廠區跳電事件以及需求增加而止跌,帶動第三季營收達 16.32 億美元,較上季成長 8.4%。從產能規劃來看,鎧俠廠區跳電后,產線于七月中旬起逐漸恢復,關于產能損失的最新說法為 4 Exabytes。而在新產線的部分,西數第三季在巖手縣 K1 廠投資達 6,400 萬美元,預計 2020 年起提供 BiCS4 或更先進制程的產出。

美光:基于移動設備出貨成長以及客戶端備貨需求涌現,美光第三季 NAND Flash 營收較上季成長 4.7%,達 15.3 億美元。在位元出貨方面,由于 7、8 月有客戶轉單,本季成長逾 10%,但平均銷售單價季度跌幅仍逾 5%。在產能方面,美光于八月宣布新加坡新廠正式投入營運,將對轉進新制程結構有助益,至于其他在新加坡以及 Manassas 的產能則未有太多變化。

SK 海力士:在第二季出貨大幅成長 40%后,SK Hynix 第三季出貨稍微放緩,季減 1%,但受惠于價格逐漸穩定以及 Wafer 產品銷售比重下降,平均銷售單價較前一季上漲 4%,使得整體 NAND Flash 營收達 11.46 億美元,季成長 3.5%。以產能規劃而言,受到 2D NAND 產能縮減影響,今年 SK Hynix 整體產能呈現逐季遞減,而主流的 3D NAND 則小幅擴產,新增產能主要設于 M15。

上文提到,DRAM 和 NAND 市場正處于周期性波動的下行階段。因此,行業廠商不僅要面對產業周期性變化帶來的利潤下降,DRAM 和 NAND Flash 技術的推進也使得企業投入的資金增加,獲利變得更加艱難。

隨著內存價格的觸底,以及對 2020 年市場需求的看好,近期內存行情開始出現轉機,多應用市場內存產品價格逐漸上漲。

同時,隨著中國芯片國產化進程的加速,新晉者的加入,戰局再度升溫。對于三星、SK 海力士、美光等存儲大廠而言,一定程度上將刺激在存儲戰略布局上加快步伐,力圖在下一波存儲行情上行之前,提高技術研發水平,穩固市場地位,響應存儲市場周期性變化,提高企業獲利的能力。

中國存儲企業何時登場?

根據中國海關總署公布的數據顯示,2018 全年,中國進口集成電路進口總金額高達 3120.58 億美元。其中,存儲器進口金額就高達 1230.83 億美元(進口金額同比增長 1188.99%),占總進口額的 39.4%。

數據顯示,2018 年全球半導體市場規模已達 4779.4 億美元,其中全球存儲芯片市場規模大概在 1700 億美元。也就是說,粗略的估算,2018 年中國的存儲器進口金額占 2018 年全球半導體市場的 25.8%,占全球存儲芯片產值的 72.4%。

顯然,我國作為全球最大的存儲芯片消耗國,如果無法實現存儲芯片的自主的話,那么則意味著關鍵命脈被掌握在國外廠商手中。而且,存儲芯片是數據的最重要的載體,關乎到各行各業的信息數據的安全。

所幸的是,隨著國產存儲廠商長江存儲、長鑫存儲的相繼量產,國外廠商對于存儲芯片的壟斷開始被打破。

2016 年是中國大陸存儲器產業發展的元年,福建晉華集成、合肥長鑫存儲和武漢長江存儲分別成立于 2 月 26 日、6 月 13 日、7 月 26 日,短短 5 個月,中國大陸三大存儲器公司相繼成立。

而 2019 年可謂是中國大陸公司全面進軍存儲器市場的元年。首先是長江存儲 32 層 3D NAND Flash 進入量產階段,接著在 9 月 2 日宣布 64 層 3D NAND Flash 投產;然后是 9 月 20 日合肥長鑫宣布中國大陸第一座 12 英寸 DRAM 工廠投產,并宣布首個 19 納米工藝制造的 8Gb DDR4。

三年時間,中國相繼攻克了 3D NAND Flash 和 DRAM 技術,解決了大陸存儲器有無的問題。下一步要解決的是良率提升、產能爬坡以及下一代技術的研發等問題。

國產 NAND Flash 領域的突破

·長江存儲

2016 年 7 月,由紫光集團、國家集成電路產業投資基金、湖北省集成電路產業投資基金、湖北科投在武漢新芯的基礎上組建成立國產存儲領域的“航母”——長江存儲。據統計,長江存儲總投資約 1600 億美元。其中紫光集團占股 51.04%。

長江存儲采取自主研發與國際合作雙輪驅動的方式,已于 2017 年研制成功了中國第一顆 3D NAND 閃存芯片。而隨著 2018 年長江存儲的 32 層 NAND Flash 的量產,國產閃存芯片終于實現了重大突破。不過,由于該技術與國際主流技術相差較大,所以并不會影響到市場。

直到今年 9 月長江存儲正式宣布量產基于自研的 Xtacking 架構的 64 層 256Gb TLC 3D NAND Flash 的量產,逐漸能夠對目前的中低端市場形成爭奪。

其中值得一提的是,據長江存儲介紹,該 64 層 256Gb TLC 3D NAND Flash 閃存滿足固態硬盤、嵌入式存儲等主流市場應用需求,與目前業界已上市的 64/72 層 3D NAND 閃存相比,其擁有同代產品中更高存儲密度。

產能方面,長江存儲武漢廠目前的產能大概在 2 萬片 / 月的產能。根據規劃,2020 年底長江存儲的 64 層 3D NAND 閃存的產能有望提升至 6 萬片晶圓 / 月的規模。2020 年,長江存儲會跳過 96 層堆棧直接殺向 128 層堆棧,力求進一步縮短與三星、東芝等公司的差距。

此外,為了擴充產能,2018 年 10 月 12 日,總投資達 240 億美元的紫光成都存儲器制造基地項目開工,該項目將建設 12 英寸 3D NAND Flash 晶圓生產線,并開展存儲器芯片及模塊、解決方案等關聯產品的研發、制造和銷售。據預計,長江存儲成都廠將于 2020 年二季度投產,屆時可能會有 0.5 萬片 / 月的產能,到 2020 年四季度產能可爬升到 2 萬片 / 月。

屆時整個長江存儲的 3D NAND Flash 的產能將達到 8 萬片 / 月,在整個全球 3D NAND Flash 產能當中的占比達到 4.6%,已經是與英特爾的 8.5 萬片 / 月的產能相接近。

在技術演進上,在今年順利量產 64 層 3D NAND Flash 之后,長江存儲會跳過 96 層堆棧直接殺向 128 層堆棧,這也意味著,2020 年長江存儲將會全力進行 128 層 3D NAND Flash 的研發。據集邦咨詢預計,長江存儲有望在 2021 年初實現 128 層 TLC 3D NAND Flash 的量產。

相信隨著長江存儲產能和技術的進一步發展和成熟,將進一步縮短與三星、SK 海力士、東芝等公司之間的差距。

·兆易創新

2005 年兆易創新成立,以 SRAM 起家,后續陸續量產不同制程的 NOR Flash 產品,此外,兆易創新在 NAND 方面也早已開始布局,2013 年 3 月全球首顆 SPI NAND Flash 量產,采用 WSON8 封裝。目前,兆易創新 NOR Flash 在開發的有 55 納米、45 納米,而 NAND 也在從 38 納米推向 24 納米。

國產 DRAM 領域的突圍

·長鑫存儲

長鑫存儲成立于 2016 年,通過與奇夢達的合作將一千多萬份有關 DRAM 的技術文件及 2.8TB 數據收歸囊中,成為了長鑫存儲最初的 DRAM 技術來源之一。

經過數年的研發,2019 年 9 月 19 日合肥長鑫存儲正式宣布自主研發的基于 19nm 工藝制造的 8Gb DDR4 芯片正式量產。

根據規劃,長鑫存儲合肥 12 英寸晶圓廠分為三期,第一期滿載產能為 12 萬片,預計分為三個階段執行,第一階段要完成單月 4 萬片,目前為 2 萬片,2020 年第一季底達到 4 萬片。2020 年開始規劃建設二期項目,并于 2021 年完成 17nm 工藝的 DRAM 研發。

從目前長鑫存儲的現狀及規劃來看,其產能仍十分有限,與全球前三的廠商明年所能達到的月產能超過 130 萬片晶圓的投片量相比,仍存在較大差距。但是,隨著長鑫存儲技術及產能的持續提升,未來仍有希望在全球 DRAM 市場占據重要一席之地。

·紫光集團

除了長鑫存儲之外,紫光集團今年 6 月 30 日宣布,決定組建紫光集團 DRAM 事業群,全力加速發展國產內存。今年 8 月底,紫光集團又跟重慶市政府簽署投資協議,宣布在重慶建設 DRAM 事業群總部及內存芯片工廠,預計今年底動工。有消息稱,紫光計劃在 2021 年實現 DRAM 芯片的量產。

資料顯示,紫光集團早在 2015 年就開始布局 DRAM,先是延攬高啟全加入紫光集團,同時紫光國微又收購了奇夢達公司成立紫光國芯(原西安華芯)。從紫光國微的年報披露情況看,該團隊的 DRAM 產品銷售收入每年約在 5~6 億人民幣之間,其產品自行設計,在境外代工。此外,2015 年,紫光集團還試圖通過收購美光進入 DRAM 和 3D NAND 領域,但收購美光受到美國政府的阻擊,未能如愿以償。

可以看到,紫光集團想要進入 DRAM 領域預謀已久。

·福建晉華

福建晉華成立于 2016 年,是由福建省電子信息集團、晉江能源投資集團有限公司等共同出資設立的集成電路生產企業,晉華項目已列入國家 “十三五(2016~2020 年) ”集成電路生產力規劃的重要布局中,并且獲得國家專項建設基金支持,也就是來自福建省安芯產業投資基金的投資。該基金目標規模為 500 億人民幣。

2017 年 11 月,由聯電與福建晉華集成電路公司合作的 12 寸隨機存取存儲器(DRAM)生產線主廠房正式封頂。該 FAB 主廠房,面積達 27.4 萬平方米,原計劃于 2018 年下半年投入使用。

根據規劃,福建晉華的制造技術工作主要交由聯電進行,整體晉華項目的第 1 期,總計將投入 53 億美元,于 2018 年第 3 季正式投產,屆時導入 32 納米制程的 12 寸晶圓月產能,預計達到 6 萬片的規模。公司目標最終推出 20 納米產品,規劃到 2025 年四期建成月產能 24 萬片。

然而,理想很美好,現實很骨感。由于福建晉華和美光之間的訴訟,美國當地時間 10 月 29 日,美國將福建晉華列入了出口管制的實體清單。兩天之后,聯電也宣布暫停為福建晉華提供研發協助。至此福建晉華的 DRAM 幾乎陷入停滯。

據了解,當時福建晉華已有 200 臺的半導體設備到位,并且計劃在年底進行小量投片試產,預計 2019 年初可以幾千片的規模進入投產,即將要成為國產第一家量產 DRAM 芯片的廠商。然而由于美方的禁令,使得很多相關設備和技術供應商停止了支持。

不過,近日有晉華高層在活動中現身表示,目前福建晉華仍在低調運作當中。雖然美系供應商中斷了合作,但是晉華并未坐以待斃,而是轉向了日韓供應商,繼續去推動整個項目的運作,預計明年會有一些成果。

DRAM、NAND 之外,其它存儲器

其他存儲器類型還包括 SRAM(易失性存儲)和幾種 ROM(非易失性存儲)、FRAM、MRAM、RRAM 等,但目前市場普及度都比較低。

隨著 5G、汽車電子、物聯網等新興技術的發展,終端需求的轉變,開始尋求多種新型存儲介質和存儲解決方案。

近幾年來國內也對 STT-MRAM、PCRAM(相變存儲器)、RRAM(阻變存儲器)、FRAM、MRAM、等新一代存儲芯片技術進行研究來擴充國內企業在存儲芯片行業的技術儲備,雖然距離產業化有一定距離,但基礎技術的儲備能夠使得國內存儲芯片企業在面對下一次存儲器技術變革時把握機遇,提前做一些準備。

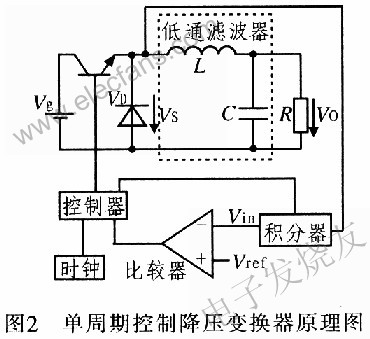

存儲控制器

在存儲領域中,除了存儲芯片之外,存儲控制芯片也是一種極其重要的芯片,該芯片是 CPU 與存儲器之間數據交換的中介,決定了存儲器最大容量、存取速度等多個重要參數。特別是在 AI、5G、自動駕駛時代,對于數據處理及存儲速度要求越來越高,控制芯片性能直接影響著計算能力,其重要性不言而喻。

近年來,存儲控制器作為內存產業的核心技術之一,在內存產業的發展過程中,其關鍵性地位更是與日俱增。

隨著全球半導體產業的遷移,國內涌現出了大批存儲控制器芯片廠商,在硬盤(HDD)控制器、存儲卡控制器、UFD 控制器、SSD 控制器、橋接控制器逐步實現自主化,并在向高階控制器方向發展。

對此,筆者對國內存儲控制芯片領域代表廠商做一下簡單梳理:

·國科微

國科微電子股份有限公司成立于 2008 年,致力于智能機頂盒、智能監控、存儲、物聯網等領域大規模集成電路及解決方案開發。

2015 年,國科微成功研發 GK21 系列高端固態存儲控制器芯片;2016 年率先推出支持國密算法的 GK23 系列與 GK81 系列固態存儲控制器芯片;2019 年發布國內首款全國產固態硬盤控制芯片 GK2302,搭載龍芯嵌入式 CPU IP 核,成為真正實現全國產化的固態硬盤控制芯片,存儲容量最高可達 4TB,滿足絕大多數政府和企業辦公需求。

·憶芯科技

北京憶芯科技有限公司于 2015 年底正式成立,技術團隊由業界 IC 專家和資深工程師組成,業務方向覆蓋消費級和企業級 SSD 主控芯片,以及從端到云一站式存儲方案。

其自主研發的高性能低功耗 NVMe SSD 主控 STAR1000 已量產出貨,全新一代高性能低功耗 NVMe SSD 主控 STAR1000P 于 2019 年推向市場。

·聯蕓科技

杭州聯蕓科技成立于 2014 年,公司以數據存儲控制、信息安全、SoC 芯片為核心研發方向,是目前國際上為數不多掌握閃存控制核心技術的企業之一。

聯蕓科技率先實現了國內首款 40 納米固態硬盤(SSD)主控芯片、NAND 顆粒自適配、高性能 LDPC 糾錯技術以及高性能、高穩定性、低功耗的 SSD 固態硬盤解決方案。

代表產品:MAXIO‘s 固態硬盤主控芯片。

·得一微電子

深圳市得一微電子成立于 2017 年,由硅格半導體(成立于 2007)與立而鼎科技(成立于 2015)兩家公司合并而成,專注于消費級和企業級固態存儲控制芯片設計和服務,掌握了業界多項關鍵技術,擁有多項國內外核心發明專利。

公司具備成熟的存儲控制芯片設計流程,在產品定義、技術整合、構架創新、固件支持等方面不斷突破,2019 年已經完成了從消費級到企業級布局,產品覆蓋入門消費級、高端消費級乃至企業級固態硬盤的全系列控制器。通過持續化的技術創新、專業化的技術支持、一站式的服務,得一微電子幫助客戶實現從 Assembly(裝配)、Production(生產)到 QC(質量控制)等環節的服務,實現更快的設計周期、更高的資源利用效率、更可靠的存儲系統。

主要產品有 PCIe SSD Controller、SATA SSD Controller、UFS Controller、eMMC Controller、USB Controller、SD Controller 以及 Security Storage Controller。

·華瀾微電子

杭州華瀾微電子股份有限公司成立于 2011 年,專業從事數據存儲和信息安全的核心技術研究,提供數據存儲和信息安全領域的集成電路芯片和技術方案,是我國唯一全系列擁有數碼存儲控制器芯片的高科技公司。

公司積累和掌握了 IEEE 1394、SD/MMC/eMMC、USB、IDE/SATA、PCIe 等高速接口技術,建立起了固態硬盤多核并行、模塊陣列等多個先進架構。存儲產品覆蓋了存儲卡、USB 盤、固態硬盤系列。通過并購了美國 initio (晶量)公司的橋接(Bridge)芯片產品線,形成了 initio Bridge 芯片系列。

代表產品:S68X 系列固態存儲控制器芯片。

·深圳大心電子

深圳大心電子成立于 2014 年底,專注于固態硬盤的技術研發與設計。在 NVMe 控制器,LDPC 錯誤更正,以及固件支持上,有著領先業界的技術,已獲得多項專利。Orion 系列芯片,于 2016 下半年導入量產。

2019 年 1 月推出最新一代的 PCIe SSD 主控芯片 Libra EP280,目標定位在高階消費類、數據中心、及入門企業級的應用。

·華存電子

江蘇華存電子成立于 2017 年,是江蘇省南通市第一家高階存儲產品主控設計公司,致力于提升國內存儲控制器和存儲產品自制技術能力。

2018 年 11 月,華存電子發布自研嵌入式 40 納米工規級存儲芯片 HC5001 及應用存儲解決方案。支持第 5.1 版內嵌式存儲器標淮(eMMC5.1)、支持立體結構閃存材料(3D TLC NAND Flash)、支持隨機讀出寫入閃存高穩定度效能算法(FTL)、支持高速閃存接口(ONFI3.2/ToggIe2.0)、支持高可靠度低密度奇偶校驗碼糾錯驗算法(LDPC),以及 40nm 工藝制程滿足了高效能低功耗工規級別 eMMC 嵌入式存儲裝置需求。

·兆芯電子

合肥兆芯電子成立于 2015 年,主要從事閃存芯片相關的 eMMC、SSD 等控制芯片以及整機系統的設計研發和銷售,專精于內嵌式儲存裝置(Embedded)、固態儲存裝置及保密性存儲器相關技術的應用。

合肥兆芯電子擁有 USB&Memory Card、SSD Drive、SSD Module、SSD Mobile Embedded、eMMC 的成熟團隊,爭創 USB 隨身碟、SD 記憶卡、eMMC、PATA 與 SATA 固態磁盤等控制芯片領域的領頭者。

·江波龍電子

深圳市江波龍電子成立于 1999 年,是一家聚焦 NAND 閃存應用和存儲芯片定制、存儲軟件開發的中國存儲企業,旗下擁有深耕行業應用的嵌入式存儲品牌 FORESEE 和高端消費類存儲品牌 Lexar 雷克沙。秉承 DMS(Design、Module、Service)特色服務體系,江波龍電子持續為全球用戶提供高質量的存儲創新產品。

江波龍電子致力于順應市場需求進行產品研發,為客戶提供廣泛的、高性能、創新性的閃存應用產品和解決方案。憑借在自主研發、IC 固件設計、封裝基板設計和全面品質管理等方面的實力,為客戶提供有競爭力的存儲產品,并不斷擴展 NAND 閃存產品的應用范圍。

·海思

據了解,華為海思也擁有 SSD 控制器芯片,不過主要用于公司內部的服務器和數據中心產品,并不對外界市場進行銷售,據傳言其產品性能十分良好。

本土存儲產業的機遇和挑戰

通過上述內容可以看到,國際大廠仍占據存儲市場主要地位,那么本土廠商存在哪些機遇和挑戰?

筆者認為,本土存儲企業面臨以下機遇和挑戰:

機遇

·日韓貿易爭端,韓國存儲企業受此牽連,給了本土企業更多追趕的利好;

·存儲市場供過于求,處于下行周期,國際大廠保守發展之際,本土廠商正是加速研發,趁機追趕的時機;

·國內產業政策投資持續加碼,推出了一系列政策加強對信息安全的把控,而“芯片國產化”就是具體表現方式之一。從芯片國產化具體的實施過程中,存儲器行業成為了國家投資的重要方向;

·中國龐大內需市場優勢,目前已成為全球最大集成電路消費市場,存儲器作為我國集成電路產業中占比最大的領域之一,勢必會在我國信息產業發展中扮演極為重要的角色,而云計算、物聯網、大數據等領域的布局,集成電路相關政策的發布,更是為存儲器產業發展奠定了市場、政策等基礎。

挑戰

·身處存儲產業,則存儲市場疲軟在某方面是機遇,但也是挑戰;

·國際存儲廠商呈壟斷局面,市場占比對本土企業來講是挑戰所在;

·技術、工藝、性能、專利壁壘等方面均存在不小差距和挑戰,本土廠商還需突破。

結語

存儲產業發展情形已如上所述,結語不再過多贅述。

在半導體產業推動之下,過去幾十年中,存儲行業玩家你方唱罷我登場。

幾經行業周期變換之中,韓國存儲大廠何時唱罷?中國存儲企業何時登場?

這一疑問被扔進產業的旋渦洪流中,盤旋起伏。

電子發燒友App

電子發燒友App

評論