自2020年7月寒武紀成功登陸科創板,搶下“AI芯片第一股”后,僅11-12月,海天瑞聲、云知聲、依圖科技、云從科技、云天勵飛、格靈深瞳6家AI公司就分別傳來IPO的消息。很快,曠視科技、推想科技也加入了這個行列,除此之外,商湯科技、第四范式、地平線、思必馳、壁仞科技等也不斷有上市消息傳出。

但眾多AI獨角獸為何明知一旦上市,估值神話可能破滅,虧損現狀臺前亮相,毅然決然還是要爭奪所謂的“AI第一股”呢?

采訪中的某位一線投資人一語中的,“等不及了!”

資本等不起了

云從科技和依圖科技的科創板IPO進度還停留在“已問詢”狀態,在港股上市受阻的曠視科技也選擇來科創板一搏高下。

2019年8月,曠視科技向港交所遞交IPO招股書,第一次打出AI企業上市的信號彈。但隨著港股上市受阻,寒武紀科創板風光上市,以云從科技為開始,有頭有臉的AI企業除了“領頭羊”商湯科技之外,都不是在科創板上市的路上,就是傳聞科創板上市的路上。

到目前為止,融資上市、沖刺IPO是當下較為恰當地選擇,讓市場看到希望和企業的決心。畢竟,眾多AI企業都有大筆資金需求的富貴病。

2020年的資本寒冬,讓AI資本市場變得更“冷靜”。2020年3月,依圖科技完成3000萬美元的新一輪融資,投資方為潤誠產業領航基金,金額不到此前最高一輪融資金額的1/6。

2019年一級市場的AI投資金額較2018年有25%-30%的回落,2020上半年,AI企業投資額較上年同期下滑了1/3,投資人對研發時間長、投資回報慢的AI企業開始失去耐心。

此前,工信部賽迪研究院副總工程師安暉發表報告稱,全球近 90% 的人工智能公司仍處于虧損狀態,中國 AI 產業鏈中 90% 以上的企業也處在虧損階段。

未能實現有效造血,上市成為了這些獨角獸們共同的、唯一的選擇。

有投資人感嘆:“現在的形勢是哪里能上就上哪里。AI公司做各個行業的落地,攤子鋪得很大,成本投入很高,上市肯定是為了確保有持續的現金流注入。”

依圖科技招股書顯示,2020年上半年,依圖科技營收3.8億元,凈虧損為13億元。云從科技也在招股書透露,2020年上半年,云從科技收入為2.21億元,凈虧損達到2.86億元。與之相對應的,依圖科技計劃募資75億,云從科技計劃募資37.5億。

此前報道,一家頭部的AI公司,老股東想按現有估值7折轉手,找不到買家,“6折且確定能很快上市,才有可能賣出去”。現在的人工智能企業,已經被架在火上烤。

“有三個AI專家就能估值7億、靠AI概念忽悠投資人的時代已經過去了。”創新工場董事長兼CEO李開復表示。

2018年,曠視科技融資時,其中7.35億元用于回購可轉換可贖回優先股,3.8億元用于回購普通股,這意味著創始團隊可能套現3.8億元,參與前期投資的資本也收回了接近8億元投資。不過,曠視科技方面并未給予解釋。

華登國際副總裁蘇東是云天勵飛的投資人之一,他在接受采訪時表示,“前一兩年給出這么高的估值,其實有很高的期望值,這個期望值最后是要落地成為你的收入,不說凈利潤,至少期待收入的增長,所以大家現在最關注的還是實實在在的落地場景,各家都在爭奪著布局。”

目前AI的投資機構們主要分為幾類,一類是工銀國際、元禾控股、中金甲子這樣的國家隊,一類是軟銀這樣的全球性產業基金,一類是騰訊、阿里等科技具體CVC,還有一類是挖掘出眾多獨角獸甚至超級獨角獸的基金。

這幾類投資機構中,軟銀有著自己營收的困擾,騰訊阿里等已然在布局自己的AI矩陣,投資機構又有天然的存續期,再加上AI企業自身的情況,雪上加霜。

更重要的是,AI企業普遍面臨研發成本高、商業落地難,長遠來看虧損情況難以改變。而在巨額虧損難以逆轉的情況下,市場和資本究竟會為這種巨額虧損的企業燒多久的錢,燒的錢又能帶來多少實實在在的成果和利潤,都要打個問號。

“在估值上,先上市的企業可能會有一定的優勢。一般來說,在缺乏足夠的參考系的情況下,率先上市的AI視覺企業估值可能相對來說要高一些,而后上市的企業由于已經有了可靠的參考目前,在估值上可能也會相對保守。”有行業人士在接受媒體采訪時如此說道。

過去AI公司針對商業化不足時采取的策略大都是“場景不夠,投資來湊”。

AI獨角獸也等不起了

AI產業從2015年熱到今天,各行各業幾乎都有人嘗試過了,大面上看都有場景、有需求,但就是做不好、做得慢、不掙錢。從各家招股書看,營收較少、業績虧損是常態。

到現在為止,AI企業商業化問題的關鍵在于,人工智能并不能獨立改變一個產業,它的本質還是賦能,這也就意味著企業增長曲線是滿周期的增長,很難爆發。

2019年度,依圖科技36.42億元,云從科技虧損17.08億元,云天勵步虧損5億元,云知聲虧損2.13億元。而曠視科技在2019年上半年即虧損52億元。經營性現金流方面,多數企業也多期仍未扭正。

資料顯示,成立至今,云從科技將大筆現金投向技術研發,招股書顯示,2017年至2020年1-6 月,云從科技研發費用分別為0.59 萬元、1.48億元、4.5億元和2.47億元,占各期營收的比例分別為92%、31%、56%和112%。

依圖科技也是虧損的,主要原因也是研發費用和銷售費用過大。依圖科技的屢次融資都是以優先股的形式,由于經營虧損,這幾年都陸續在融資補血,2017年以來融資凈額超過40億。

云從科技在招股書中就提示稱,由于公司業務仍處于快速擴張期,研發費用將會持續增加,公司未來一定期間內存在無法盈利的風險。

依圖科技的主要客戶較為不穩定。據招股書披露,報告期內,依圖科技的前五大客戶始終在變動。盡管這在一定程度上避免了過于依賴主要客戶造成的風險,但變動過多也會來帶銷售和收入不穩定的風險。

云天勵飛則存在客戶集中度較高的風險。報告期內,該公司前五大客戶的銷售金額合計占主營業務收入比例分別為92%、78.43%、52.11%和71.44%,客戶集中度較高且呈現波動趨勢。招股書對此解釋稱,主要系公司業務當年處于爆發初期,當年收入金額相對較少所致。

云從科技聯合創始人姚志強也曾表示,盡管人工智能處在一個高速發展的風口,但這并不意味著收入的爆發,主要因為眼下的技術還不能達到行業應用的水平,技術有待優化。

與之相對的,自2014年的A輪到2020年的E輪合計15次股權融資后,依圖科技在最后的2020年6月E3輪融資時,估值已經遠超100億了。事實上,依圖科技2018年7月融資時,估值已經超過150億。這次科創板上市打算募資75億,新增股份占比不超過15%,測算估值為500億左右!

且有媒體爆料,云從科技最后一輪融資后的估值超250億元,如果以40億美元保守假定,折合人民幣大約260億元,按照2019年云從科技8.07億元的營收計算,PS(靜態市銷率)為32倍,而當前A股市場中最大的人工智能公司科大訊飛(002230.SZ),當前PS(靜態市銷率)為9.5倍,云從科技的估值要高出不少。

而根據公開資料顯示,AI四小龍中商湯科技累計融資約187億+人民幣,曠視科技累計融資約83億+人民幣,依圖科技累計融資約25億+人民幣,云從科技累計融資金額排名第三,約為34億+人民幣。

李開復在2020年的一次公開演講中提出,“不少AI公司割了不少投資人的韭菜。”

AI公司非理性燒錢模式顯然是難以為繼的,但無錢可燒的AI企業甚至沒有活下去的資格。

印奇在一封公開信中,將人工智能創新比喻為一場“無限游戲”。在印奇看來,有限游戲通常受時間限制,有輸贏雙方及明確的規則,而無限游戲則會一直持續,規則和參與者也會不斷改變。

或許只有上市,才能把這個屬于AI企業的“無限游戲”不斷地繼續下去。

上市才是互搏的開始

上市還意味著另一層壓力的開始,AI公司將會被拿在鎂光燈下各種被比較。比如曠視招股書一出來,知乎上就有人將其從業務角度與海康威視比較,AI概念角度與科大訊飛比較。

從需求端來看,發展AI已是全球共識,目前安防、智能汽車、教育、醫療、新零售等是應用熱點。從政策端來看,人工智能是新基建的重要組成部分。需求爆發疊加政策鼓勵將加速產業化落地,當前人工智能有望進入規模商用的紅利兌現階段。

AI在各行各業的商業化,就是在一路打怪過關:只吹技術不泡客戶,就摸不準行業痛點;找到痛點了,搞不定優質足量的數據,就做不好效果;搞出效果了,如果客戶之間業務數據差異大,就抽象不出標準產品;即便是功能上做出標品了,自家渠道生態里沒有能搞算法的交付伙伴,也做不到產品化規模化發展。

冷靜下來的一級市場,逐漸聚焦到B輪以后的投資。也就是說,市場更在乎公司在“商業”的成長性,而并非“技術“的成長性。而一級市場的價值取向,比將深刻影響二級市場。

由于AI獨角獸們估值高,而盈利能力又不足,一旦登陸資本市場是否會出現倒掛的情況難以保證,這是部分獨角獸選擇觀望的重要原因。

去年7月,曠視科技的創始人印奇和聯合創始人唐文斌,少見地共同參與了一個媒體交流活動。他承認,AI的快速爆發期發生在五六年前,現在正處于“死亡之谷”的泡沫期,不帶來真實價值的AI公司將被淘汰出局。

走出這個階段所需的時間,印奇認為大概需要18-24個月,目前行業“行之將半”。

也就是說,在現在這個AI產業落地的深水區,誰能最先實現價值閉環、產業落地,誰就將有生存下去的權利,而市場留給它們的時間,還剩下不到兩年。

責任編輯:tzh

-

芯片

+關注

關注

456文章

51182瀏覽量

427276 -

AI

+關注

關注

87文章

31520瀏覽量

270339 -

人工智能

+關注

關注

1796文章

47674瀏覽量

240294

發布評論請先 登錄

相關推薦

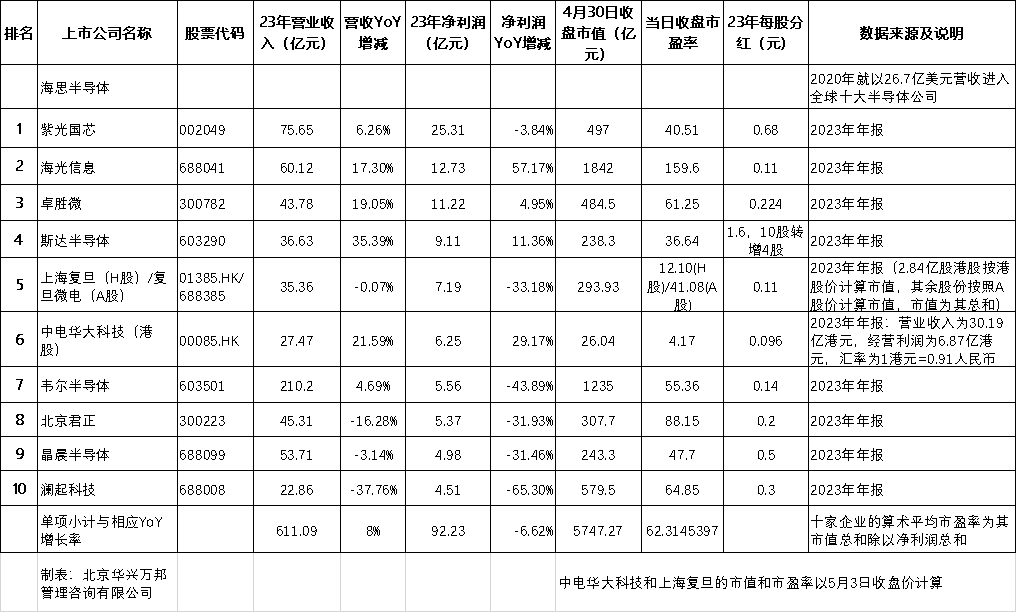

2023年新上市35家半導體公司!7成上科創板,市值超百億有十多家

立訊精密獲上市公司權威獎項

國科微入選2024年上市公司董事會優秀實踐案例

安徽農信系統慶祝省聯社成立20周年勞動技能競賽,千視 P3 扮演了怎樣的角色?

手機行業AI競賽步入新階段:從顛覆到體驗提升

AMD贊助多支FIRST機器人競賽團隊

TE Connectivity AI Cup 第五屆全球競賽結果揭曉 中國高校團隊連續兩年奪得桂冠

2020-2022-2024年TI杯全國大學生電子設計競賽官方推薦芯片對比分析比較

森霸傳感獲2024年度未來制造產業之星上市公司稱號

Follow the Money:2023年最賺錢的十家國內芯片設計上市公司及其整體表現

2021年,AI公司“上市競賽”有多激烈?

2021年,AI公司“上市競賽”有多激烈?

評論