8月底,華為Mate 60 Pro搭載著一眾國產芯片,重返具有競爭力的智能手機舞臺,與緊隨其后發布的蘋果新一代iPhone系列,一同引爆了沉寂許久的智能手機市場。專業機構拆解顯示,Mate 60系列手機除了主處理器麒麟9000s外,還采用了極高比例的國產芯片及零部件,尤其射頻前端模組的國產化解決了5G的瓶頸問題,可以說,華為重回“5G”的背后,國產射頻前端芯片廠商的努力至關重要。

近兩年來,受疫情反復、大國博弈、全球經濟增速放緩、終端需求疲軟、庫存高企等影響,射頻前端產業一度蟄伏等待著市場復蘇的信號;與此同時,前幾年粗放型發展的國產射頻前端產業,已逐漸在高歌猛進中暴露出一些問題,需要在下一個景氣周期到來前,思考如何進入高質量發展的下一階段,才能實現基業長青。

格局初定,國產射頻前端低端過剩、高端不足

近幾年,5G滲透率的不斷提升推動射頻前端芯片成為移動智能終端中最為關鍵的器件之一,全球射頻前端市場迎來快速擴張,而國產射頻前端產業也在國內終端市場發展及國產替代浪潮的推動下成為近幾年投資最為火熱的領域之一,創業企業不斷涌現。經過多年發展,在開關、PA、WiFi FEM、濾波器等諸多細分領域均已成長出多家優秀企業。集微咨詢(JW Insights)數據顯示,我國射頻前端器件企業全球市占率已經達到10%以上。如果排除蘋果、三星等廠商,我國射頻前端器件國產化率基本達到25%以上。

尤其在2021年的缺芯潮推波助瀾之下,2022年以來多家射頻前端企業先后IPO,使得各個細分賽道都迎來上市龍頭企業,國產射頻前端產業格局初步形成。例如在射頻開關/LNA領域,有卓勝微;PA領域,有唯捷創芯、慧智微,飛驤科技已申報IPO,昂瑞微也已在IPO的進程中;WiFi FEM領域,有康希通信;濾波器領域,有麥捷科技等。這些賽道頭部企業均已形成成熟穩定的產品線布局,營收規模從數億到數十億不等,并打入頭部終端客戶,從研發、生產到應用形成了良好的循環。與此同時,近些年在資本市場的加持下,還有數量眾多的初創企業紛紛加入各賽道,參與競爭的國內企業數量日益增加,形成一派繁榮的局面。

隨著半導體行業景氣度反轉,產業中存在的一些弊端也隨之浮出水面,需求不振、上市破發、專利紛擾、深陷價格戰等諸多現象,充分顯示出當前行業的粗放型發展。一方面,對各賽道頭部企業而言,開關已經基本實現國產化替代,但龍頭卓勝微獨占了絕大部分市場并且成本做到了極致,其余數十家企業只能分食很小一塊市場;分立PA方案已經成熟,成本優化已接近極致,卻陷入價格戰的惡性競爭,WiFi FEM同樣如此;濾波器則集中在中低端產品,在模組中的應用主要是分集接收端,在發射端所需的高性能BAW、雙工器、多工器等產品上仍待整體突破,總體而言,模組仍然缺乏優秀的國產化濾波器供應資源。

另一方面,對初創企業而言,為了爭取有限的客戶,爭相報出更低的價格,企業的利潤空間不斷被擠壓,甚至虧錢換市場,行業雖然火爆但同質化現象嚴重,使得盤子仍然較小的國內市場更加碎片化。這些低端分立產品的惡性競爭帶來的負利潤對大多數初創企業造成了傷害。當市場寒冬和資本寒冬雙雙到來,陷入低端化競爭僵局的企業融資困難,現金流惡化,后續發展難以為繼。

因此,低端過剩、高端欠缺是今年以來國產射頻前端的真實寫照。當前射頻前端的主賽道智能手機市場增長仍然乏力,盡管因去庫存基本完成,渠道開始拉貨而出現部分產品供應緊張的情況,但是整體需求未見復蘇。從產品層面來看,各家射頻前端公司發揮自身所長,已逐漸形成了具有各自相對優勢的細分領域。例如唯捷創芯的4G分立方案、Sub-6G模組已進入國內幾乎所有手機品牌客戶,L-PAMiD模組也已實現批量量產出貨,WiFi FEM、車載射頻、PA配套電源等多產品方向百花齊放;慧智微電子憑借Sub-6G雙頻L-PAMiF實現了對OPPO 5G手機的出貨,一度在5G市場上獨領風騷;昂瑞微電子從2G CMOS PA擴展至Phase5N MMPA、Sub-6G模組以及難度最大的L-PAMiD模組;飛驤科技、銳石創芯則憑借優秀的產品性價比和激進的價格策略,在ODM市場占據了主要PA份額;康希通信憑借較早的起步時間和完整的WiFi FEM產品布局,在國內WiFi AP市場占據了第一的位置。但是整體行業中高端集成方案國產化率仍較低。

可以預見,在當前國內射頻前端產業格局初步成形之后,隨著競爭加劇,頭部企業在高端化、模組化推動下橫向擴展業務,形成強者恒強的局面。后來者如果不能提高技術實力,邁向高端產品,提升營收、盈利水平,擴大終端客戶群體,將會加速出局。

下行周期,提升競爭力是擺脫內卷的唯一出路

自2019年5G商用以來,隨著技術不斷升級優化,全球滲透率迅速提升。GSMA預計,2023年全球5G連接數將達到15億,2026年將翻一番,達到30億。到2030年,全球手機連接數將達到50億。在5G的蓬勃發展過程中,對終端無線通信能力起到關鍵影響的射頻前端技術也在不斷優化和創新,走向更高集成度的模組化已是大勢所趨。通信協議與射頻前端技術相互影響、相互促進,共同推動了無線通信產業的發展。

國內射頻前端產業經過近二十年探索,取得了突飛猛進的成績。要想擺脫粗放型發展,在行業進入下一個高速增長周期前,本土射頻前端產業鏈從設計、制造到封測,向模組化、高端化市場進階的需求日益迫切。并且只有積極擁抱產業升級,才能跳出內卷、低價競爭的泥潭,真正邁向高質量發展的下一階段。

5G演進對射頻前端模組提出了全新需求,比如支持更多頻段、更小尺寸、兼容支持多國家和地區的方案等等,這帶來了復雜度和集成度的雙重“提升”。根據集成方式的不同,射頻前端模組主集天線射頻鏈路可分為:FEMiD(集成射頻開關、濾波器和雙工器)、PAMiD(集成多模式多頻帶PA和FEMiD)、L-PAMiD(LNA、集成多模式多頻帶PA和FEMiD)等;分集天線射頻鏈路可分為:DiFEM(集成射頻開關和濾波器)、LFEM(集成射頻開關、低噪聲放大器和濾波器)等。其中,L-PAMiD模組是集成了目前常見的分立多模多頻PA、LNA、射頻開關、濾波器以及雙工器等獨立射頻器件的射頻前端模組,是目前集成度最高,設計難度最大,封裝工藝也最復雜的射頻前端模組。

目前國內企業在Phase2/Phase5N PA、分立開關/LNA方面已占據較大市場,L-PAMiF、PAMiF、DiFEM/LFEM領域正快速追趕,L-PAMiD/PAMiD以及配套的高性能濾波器方面還有較大差距。因此,立志攻克L-PAMiD,是國內廠商今后一段時間內的最高目標。

在此之前,一些頭部公司的策略是逐步挑戰集成度更高、難度更大、利潤更好的高端模組產品,以實現逐步優化營收結構和利潤的目的,表現為產品結構從以中集成度的射頻功率放大器模組產品(如MMMB和TxM等)為主,轉向高集成度射頻功率放大器模組產品(如L-PAMiD、L-PAMiF等)為主。例如唯捷創芯與昂瑞微電子,繼5G Phase5N MMPA后,相繼推出了LNA Bank,Sub-6G LFEM,L-PAMiF,甚至已經有能力量產L-PAMiD產品,實現多個PA、雙工器、開關、LNA的全集成并支持多個CA組合,補齊了國產模組方案短板,解決了高端方案卡脖子問題,獲得客戶認可并已在品牌客戶實現批量出貨。

此外,我們也注意到行業中出現了一些有趣的變化。

一個是在3.4V射頻架構下,多家企業推出或計劃推出低壓版本L-PAMiF,它可以降低智能手機產品對升壓電源管理芯片的需求,從系統整體方案上優化了成本;與市場上現有的L-PAMiF產品相比,低壓版本L-PAMiF在相同的目標線性功率下,降低了智能手機運行功耗,降低了客戶的系統成本。

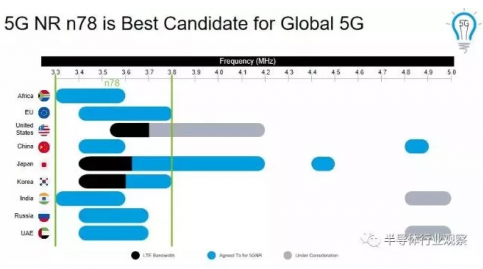

另一個是Phase8系列射頻前端架構方案的提出。當前5G射頻前端方案主要分為Phase7系列方案及Phase5N兩種,兩種方案在Sub-6GHz UHB新頻段部分方案相同,均為L-PAMiF集成模組方案;在Sub-3GHz頻段分別為PAMiD模組方案和Phase5N分立方案。但這兩種方案都是基于原有4G方案的框架優化而來,在5G應用中暴露出越來越多缺點,成為5G未來深度部署的制約。Phase8系列方案則是專門為5G量身打造,并且國內企業一改以往跟隨替代和并行開發的”后來者“模式,開始從早期就參與到5G射頻前端方案的定義討論中。

無論是尋找差異化的新路徑,還是以高價值的姿態參與產業技術變革,高端化之路對國內企業的研發、供應鏈、營銷甚至整合的考驗都將全面升級。一方面,企業需要持續加大研發投入,提升自身技術實力;另一方面,要與客戶緊密合作,供需結合,挑戰新產品新技術,協力打破外資企業在射頻模組高端集成領域的壟斷優勢地位;最后,更要加強產業鏈合作,尤其PA與濾波器企業形成產業聯盟,共同解決供應“卡脖子”問題。

低谷蟄伏,射頻前端產業前景依然一片光明

疲軟的終端需求,內卷的價格戰,資本市場的回歸理性,似乎使射頻前端產業進入了漫長的寒冬。許多業內人士不由迷茫:射頻前端產業是否還有發展前景?

可以肯定的是,市場已從2022年去庫存邏輯中逐步恢復,短期復蘇信號已經明確,各公司近2個季度財務數據及供應鏈緊俏程度可見一斑。從供給能力上看,國產化射頻前端較外資領先水平仍有一定差距,也就有足夠的進步空間。從需求上看,更廣闊的市場、更豐富的應用場景仍不斷涌現,可以預見,射頻前端行業即將迎來一波新的需求和增長,有先期布局的公司終將受益。

首先,從各大企業的財報數據來看,受5G滲透率提升以及疫情后的需求反彈驅動,Yole數據顯示射頻前端市場規模在2021年達到了190億美元,預計到2028年將增長至269億美元;進入2022年后,全球消費電子市場持續疲軟,射頻前端市場基本與2021年持平。從某種程度上來說,缺芯潮為諸多射頻前端企業帶來的業績爆表提前透支了2022年的需求,國內射頻前端上市企業去年以來的營收、凈利潤均出現顯著下滑。

不過這一逆勢最近已顯示出好轉跡象。從國內外射頻前端上市公司庫存情況對比發現,2018~2022年,國際頭部廠商Skyworks和Qorvo的存貨周轉天數分別保持在120天、100天左右,較為穩定;國內廠商卓勝微、唯捷創芯的存貨周轉天數與國際頭部廠商在同一水平。2022年,由于消費電子市場面臨下行周期,射頻前端供應鏈供應關系發生逆轉,國內相關公司庫存水位上漲,但根據2023年各家中報披露的存貨周轉天數環比一季度已有所下降。從今年二季度起,受到終端庫存改善、華為蘋果等頭部品牌新機拉動換機需求,以及國內企業的射頻前端模組新產品逐漸導入客戶并出貨,業績環比顯示出回升。

作為射頻前端的主力市場,Counterpoint智能手機庫存追蹤報告顯示,全球智能手機庫存(出貨量與銷量)在過去四至五個月一直處于健康水平,令手機品牌廠商得以喘息,從而在下半年發布和推廣新機型,吸引消費者升級,并加快換機周期。其中,中國廠商近期加快推出以5G、折疊屏、高質量攝影拍照等創新應用產品,促使多個新機型銷量顯著增長,成為全球手機消費市場新亮點,這無疑是國內射頻前端企業的“定心丸”。

其次,從新興應用場景來看,智能網聯汽車、衛星通信、AR/VR等新興應用以及6G、5G Redcap、WiFi 7等新技術標準的不斷涌現,都為射頻領域帶來新增長點。

以最近華為Mate 60系列和蘋果iPhone 15系列帶熱的衛星通信為例,它應用于地面智能手機終端,為了實現手機直連衛星的功能,需要優化和突破多項技術,同時需要兼顧重量、體積和功耗問題。例如:針對手機接收天線增益低的問題,需要設計衛星通信頻段專用天線以獲得更高增益;針對手機終端信號發射功率低的問題,需要設計更高效率的功放模組來提高輸出功率等等,為天線、衛星通信基帶芯片與射頻前端都帶來了新的機遇。

另外,特斯拉、比亞迪以及諸多國產造車新勢力帶動了新能源汽車市場飛速發展,繼而帶動了旨在實現智能網聯的車聯網(V2X)技術的發展,其中整合了蜂窩通信(2/3/4/5G等)、無線局域網(WiFi 6/7等)、衛星導航(GNSS、GPS、北斗等)通信技術以保證汽車的“智慧連接”,為5G FEM、WiFi FEM等射頻模組帶來大量新的應用場景。不過由于工作環境和汽車系統對高安全性方面的要求,車規級射頻前端芯片和模組需滿足高可靠性、高安全性、零故障率、高量產一致性、長期穩定供貨、長使用壽命等嚴苛條件。

寫在最后

國產射頻前端無疑承接住了國產替代浪潮的窗口期,在需求不振與資本退潮的雙重沖擊下,唯有往更高層次演進,并不斷增強公司的整體實力,繼續攀登新高峰。在這個過程中,他們一方面面臨技術革新的巨大挑戰,另一方面產業的整合也在重塑競爭格局,帶來新的發展機會。

資本市場逐步回歸理性后,投資邏輯核心已轉變為企業的盈利能力和持續發展能力。在射頻前端領域規模優勢逐步體現、競爭格局逐步成形的背景下,初創小公司的價值已非常有限,最終考驗的還是公司自身造血能力、產品性價比、客戶市場合作等綜合能力。在此背景下,一級市場融資收緊對于整體競爭格局的改善預計會有正向的推動作用,可以預見,細分領域公司合作(如PA與濾波器)、并購整合等現象在小規模、低端市場將有所反映,并且該過程在未來1~2年內有望加速。

展望未來,射頻前端產業前景依然光明毋庸置疑。盡管行業復蘇是一個波浪式發展、曲折式前進的過程,但長期向好的基本面不會改變,高質量發展的大勢不會改變。最后的贏家從來都是在攻堅克難中發展,在乘風破浪中成長。

審核編輯:黃飛

?

電子發燒友App

電子發燒友App

評論